“偿二代二期”首个季度成绩单近期陆续出炉。

据《中国银行保险报》记者统计,截至5月15日,共有169家保险公司在中国保险行业协会官网披露2022年一季度偿付能力报告。统计显示,2022年一季度末,披露数据的169家保险公司中,超过六成共116家公司综合偿付能力下降。A类公司91家,B类公司71家,C类公司5家,D类公司1家。

此外,值得注意的是,本次偿付能力报告首次披露险企的投资收益率和综合投资收益率。根据统计,在披露数据的169家保险公司中,超过六成共计106家公司综合投资收益率为负。

险企偿付能力普遍下降

2021年12月30日,银保监会发布《保险公司偿付能力监管规则(Ⅱ)》,标志着“偿二代二期”工程建设顺利完成,要求险企于2022年一季度起正式执行新偿付能力监管规定。

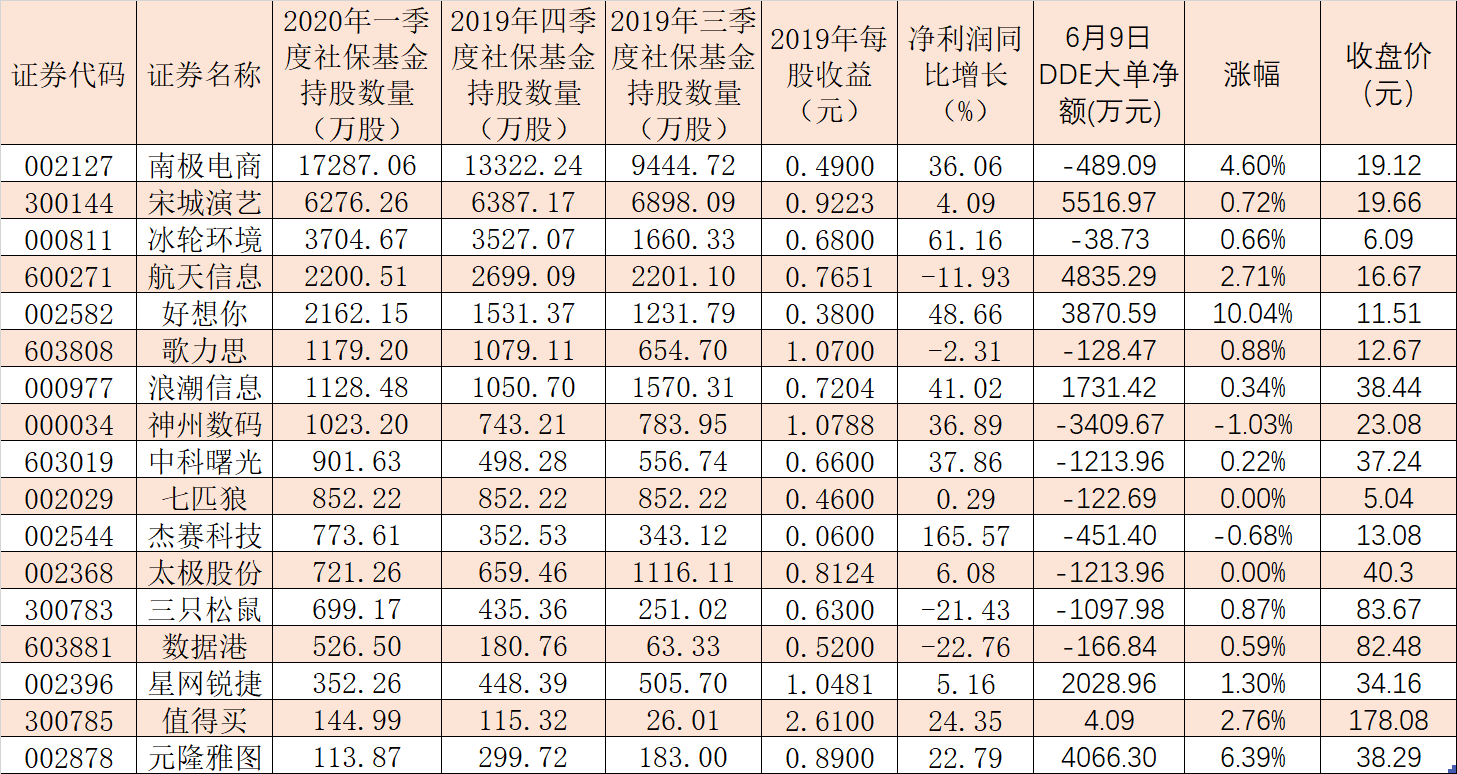

由于“偿二代二期”不仅对保险资本的“量”提出要求,还对保险资本的“质”提出了更严格的监管要求,2022年一季度,险企综合偿付能力充足率普遍下降。根据统计,169家险企中,综合偿付能力充足率出现下降的险企共有116家。其中,披露数据的81家财产险公司中,56家综合偿付能力充足率较2021年第四季度下降;74家人身险公司中,综合偿付能力充足率较2021年第四季度下降的有49家;14家再保险公司中11家综合偿付能力充足率较2021年第四季度下降。

在净利润方面,2022年一季度,83家险企出现亏损,较上季度增加39家。值得注意的是,在净利润亏损的公司中,人身险公司最多,占42家,财产险公司35家,再保险公司6家。

受“偿二代二期”影响,业内对于2022年一季度险企出现偿付能力普遍下滑的情况并不意外。光大证券分析师王一峰、郑君怡在研报中表示,“偿二代二期”落地后,各保险公司核心偿付能力充足率及综合偿付能力充足率在不同程度上有所降低,部分险企需要补充资本,但不会造成持续性影响。

多家公司申请过渡期

由于“偿二代二期”几乎对所有保险公司都产生影响,各家公司都纷纷根据自身情况积极应对压力。此前,银保监会也表示,对于受影响较大的保险公司,将根据实际情况确定过渡期政策,允许在部分监管规则上分步到位,最晚于2025年起全面执行到位。

记者统计发现,渤海财险、都邦财险、长安责任保险、太平洋健康、横琴人寿、复星联合健康保险等多家公司申请了过渡期。

其中,都邦财险在2022年一季度偿付能力报告中明确表示已获3年过渡期政策名额,并已积极向各股东申请,经董事会批准,近期将向公司同比例增资4亿元,缓解偿付能力压力,达到短期内快速提升偿付能力充足率的目的。

整体上来看,该项新规最大的变化在于让保险公司最低资本与资产负债匹配、流动性、投资风险等挂钩,也对资金运用提出了更高要求。因此,不少保险公司选择大幅增资或发债,应对未来的资本充足率挑战。例如,近日,中国人保发布公告称,拟发行不超过180亿元的资本补充债券;中国太保发布公告称,对旗下产寿险公司合计增资37亿元。

中德安联人寿董事、总经理徐春俊对记者表示,“偿二代二期”工程对于防范和化解保险业风险、维护保险市场安全稳定运行、推动保险业高质量发展、保护保险消费者利益都具有重要意义。它的实施引领着保险业从只注重规模发展,向“重量更重质”的方向大步迈进。

“那些长期以来坚持做保险该做的事情,在推动企业发展的同时重视长期风险管理的企业,将有机会在‘偿二代二期’下脱颖而出,获得更好的偿付能力表现,成为‘优等生’。”徐春俊表示。

首次披露投资收益

根据“偿二代二期”监管规则要求,保险公司在2022年一季度偿付能力报告中,新增披露了净投资收益率、投资收益率、综合投资收益率等指标。

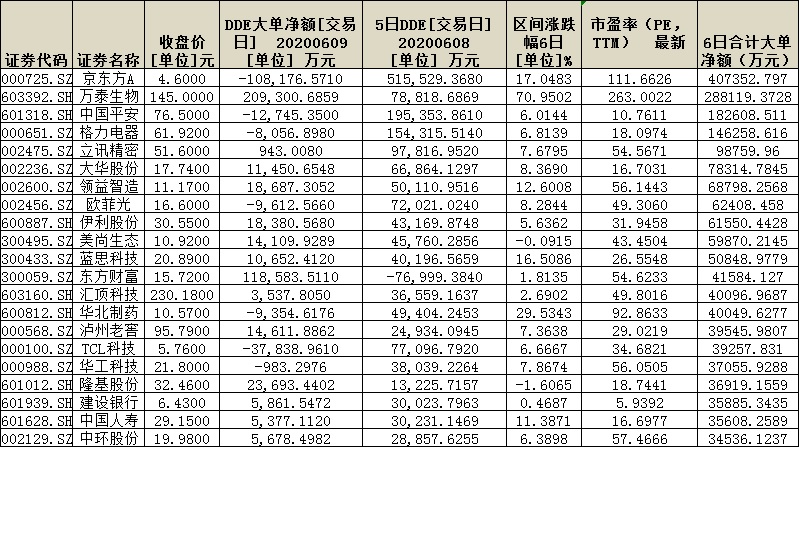

2022年一季度,受外部资本市场投资下行影响,不少保险公司投资收益率跌幅惨重。据记者统计,在披露数据的169家保险公司中,超过六成共计106家公司综合投资收益率为负。其中,人身险公司55家,财产险公司46家,再保险公司5家。

在人身险方面,小康人寿、海保人寿、君龙人寿、渤海人寿、中荷人寿、华贵人寿、爱心人寿、泰康养老8家险企综合投资收益率低于-2%。其中,小康人寿综合投资收益最低,为-8.16%,其次是海保人寿(-7.95%),君龙人寿以-3.78%居倒数第三。

在财产险方面,鑫安车险、国任财险、中原农险、中煤财险、浙商财险、中银保险等10家险企综合投资收益率超过-2%。其中,鑫安车险综合投资收益率最低,为-4.3%;国任财险综合投资收益率为-3.86%;中原农险综合投资收益率为-3.4%,倒数第三。对于投资收益率为负数的原因,中煤财险在偿付能力报告中表示,一季度资本市场大幅震荡导致投资浮亏,影响实际资本减少4971.78万元。

首都经济贸易大学保险系副主任李文中分析,一季度投资惨淡最主要的原因是股市因俄乌冲突及新冠肺炎疫情冲击而大幅下挫带来收益下跌。

对于险企应如何在符合“偿二代二期”的要求下提升险资投管能力,李文中表示,未来,俄乌冲突对全球政治与经济的影响将是长期的,全球经济发展将面临更多、更大的挑战,金融市场波动风险加剧,这给保险资金运用也带来了挑战。而且,“偿二代二期”对保险资金运用的监管要求是“全面穿透、穿透到底”,对投资安全性的要求提高。因此,在金融市场风险加剧的背景下,保险公司应当顺应监管要求,适当降低投资收益性要求而提升资金安全性要求,充分利用监管对符合国家战略与产业政策的投资降低资本要求的规定,增加对相关资产与产业的投资,优化投资绩效。

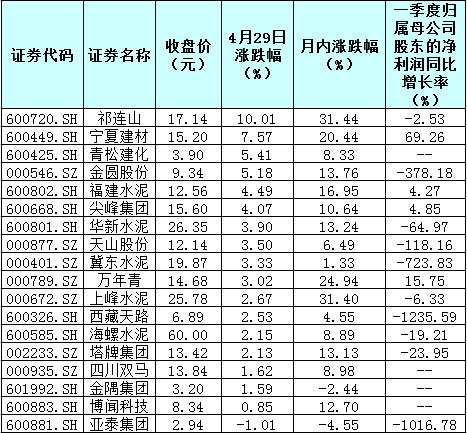

6家评级为C或D

根据2022年一季度偿付能力报告,有6家公司偿付能力评级为C类或D类,分别是渤海财险、安心财险、阳光信保、合众人寿、前海人寿、渤海人寿。

记者发现,这几家险企评级低的原因多集中在操作风险、公司治理、资金运用和偿付能力不足等方面。

作为唯一一家2021年度评级连续4个季度为D的公司,安心财险在偿付能力报告中表示,目前主要面临偿付能力严重不足,短期健康险、车险等业务无法正常开展,流动性压力加大等风险。该公司拟采取的改善措施包括:继续全力推进增资工作,增强公司资本实力;理赔方面,监控立案注销率的变化,及时作出调整;风险管理方面,加强数据收集后的数据核实工作,加强整改和整改跟踪工作。

此外,评级为C类的渤海财险最近动作频频。4月,渤海财险公布了新一届董事会名单。5月,渤海财险在天津产权交易中心披露一则增资信息,拟新增注册资本不超过21亿元,拟募集资金对应持股比例不超过51.55%,项目截止日期为2022年6月29日。(记者 房文彬)